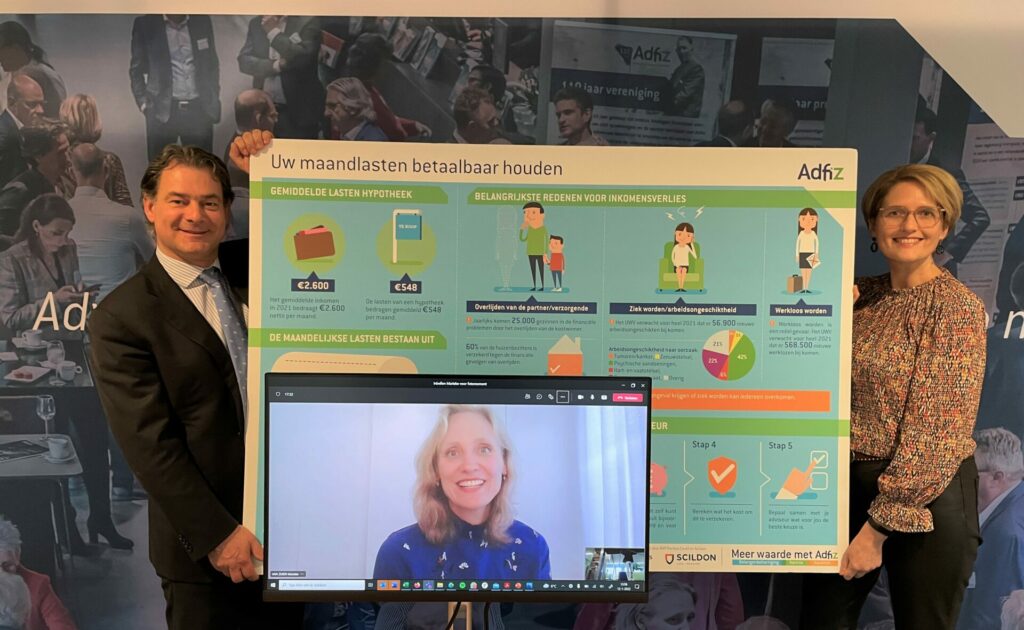

De helft van alle Nederlandse huishoudens is financieel kwetsbaar. Liefst 75.000 huishoudens komen al binnen 3 maanden in betaalproblemen als een inkomen zou wegvallen. Jaarlijks komen 25.000 gezinnen in de financiële problemen door het overlijden van een kostwinner. Te vaak betekent overlijden, baanverlies of arbeidsongeschiktheid dat een huishouden al snel de maandlasten niet meer kan opbrengen. Met meer aandacht voor de eigen financiën is dit niet altijd nodig en daarom hebben Adfiz, BNP Paribas Cardif en Scildon de krachten gebundeld. Ze gaan samen met financieel adviseurs aandacht vragen voor deze risico’s. Met korte video’s, infographics en ansichtkaarten willen ze consumenten helpen het gesprek aan te gaan.

Geldzaken staan elk jaar in de top 3 van goede voornemens. Vaak zijn dat heel praktische en tastbare voornemens. Het grootste deel (41%) wil sparen voor een buffer. Minder onnodige uitgaven (36%) en zuiniger aan doen (35%) zijn ook populair, zo blijkt uit onderzoek van Wijzer in Geldzaken. Om financieel voorbereid te zijn op impactvolle gebeurtenissen is vaak meer nodig. Soms zijn de risico’s zo groot dat verzekeren nodig is. Op dit moment gebeurt dat in heel veel situaties nog niet. Zo heeft 60% van de huizenbezitters en 31% van de huurders zich verzekerd tegen de financiële gevolgen van overlijden. Tegen inkomensverlies als gevolg van arbeidsongeschiktheid en werkloosheid heeft minder dan 5% van de huizenbezitters zijn hypotheek verzekerd, terwijl de terugval ondanks het sociaal vangnet te groot kan zijn om bestaande (vaste) maandlasten te kunnen blijven betalen. Dit geldt niet alleen bij consumenten met lagere inkomens. Maar juist ook bij jonge tweeverdieners die op dit moment vaak aangewezen zijn op woonruimte met (zeer) hoge huren.

Inzicht

Adfiz-directeur Enno Wiertsema: “Een reëel risico goed inschatten is lastig voor veel mensen. En de oplossing vraagt om meer dan online rekentools of even een polis sluiten. Het begint echt bij bewustwording en inzicht. Je moet de confrontatie met jezelf aan durven gaan en heel eerlijk antwoorden op vragen als: wat wil ik kunnen blijven doen, hoe belangrijk is het dat ik hier kan blijven wonen, welk inkomen valt er mogelijk weg, hoe groot is mijn buffer echt. Het heeft geen zin je rijk te rekenen, maar hoe voorkom je dat je meer buffers en verzekeringen regelt dan nodig? Adviseurs zijn bij uitstek in staat die spiegel voor te houden.”

De drie organisaties schetsen een 5-stappenplan voor adviseurs en hun klanten om met deze risico’s aan de slag te gaan.

Stap 1: Bereken wat je nodig hebt elke maand

Stap 2: Bekijk wat de financiële gevolgen zijn als jou iets overkomt

Stap 3: Bekijk of je het zelf op kunt vangen en voor hoe lang

Stap 4: Bekijk of je het (gedeeltelijk) kunt verzekeren en wat dat kost

Stap 5: Bepaal wat voor jou de beste keuze is

Hoge woonlasten

Marieke van Zuien (CCO BNP Paribas Cardif België en Nederland) wijst op de extra risico’s in de huidige huizenmarkt:

“Zeker nu er vaak wordt overboden en grotere risico’s worden genomen, is het erg belangrijk dat consumenten de impactvolle risico’s met hun adviseur bespreken. De gevolgen van ziekte, overlijden of werkloosheid kunnen namelijk enorm zijn. Consumenten onderschatten deze risico’s vaak. Daarom is het van essentieel belang om zorgvuldig met de adviseur te bepalen op welke manier de klant zich financieel voorbereidt op die mogelijke situaties.”

Meer dan een hypotheek en een verzekering

Ingrid Oudhuis (Directeur Businessline Particulier Scildon) wijst daarbij op het belang van een reële blik op risico’s:

“De maatschappelijke waarde van de financieel adviseur is dat zij ook met hun klanten in gesprek gaan over financiële onderwerpen waar klanten zelf te weinig bij stilstaan of voor zich uitschuiven. De financiële impact van overlijden voor de nabestaanden is zo’n onderwerp. Of het nu gaat om jongeren in dure huurwoningen, gezinnen in koopwoningen waarbij het inkomen van beide partners nodig is om de woonlasten te kunnen betalen, de zekerheid van de alimentatie of in een zakelijke setting het onverwacht overlijden van een partner in het bedrijf. In de praktijk is het de adviseur die klanten uitlegt en adviseert om te doen wat voor hen verstandig is. Scildon gelooft in die toegevoegde waarde van de adviseur. Met het ontwikkelde stappenplan kan de adviseur samen met zijn klanten de financiële risico’s in kaart brengen. En hen adviseren over een passende oplossing.”

Alle informatie, video’s en infographics zijn hier terug te vinden.